Почему не стоит ждать перемен к лучшему |

Очерк позднего капитализма  Постиндустриальное общество и финансовый капитализм Обеднение и поляризация общества

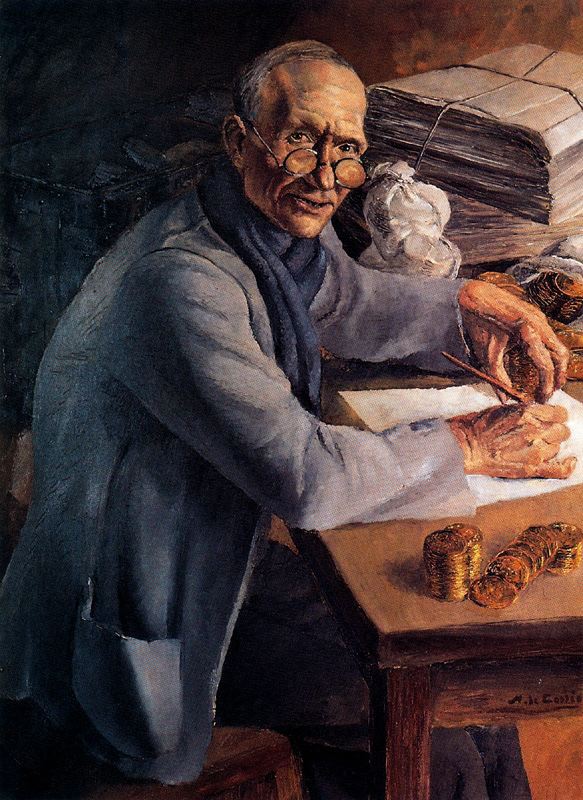

Концепция старости социумаЧеловеку свойственно ждать лучших времён. Гораздо легче переносить тяготы жизни, если ты веришь, что нынешние твои трудности носят временный характер. Тьма должна отступить; вот-вот воссияет солнце и можно будет дышать полной грудью, радуясь грядущему дню. Ожидание перемен к лучшему иррационально. Оно не отягощает себя зависимостью от существующих обстоятельств. Все мы стареем, неуклонно приближаясь к тому часу, когда наш организм потеряет способность продлевать собственное бытие, и всё же то и дело ловишь себя на мысли, что твоё одряхление — это что-то временное и случайное, и однажды ты проснёшься бодрый и свежий, полный сил, каким ты помнишь себя со времени своей молодости. Хотелось бы вылечить старость, как какой-нибудь насморк. И сидят старики в очереди к врачу в надежде вернуть себе утраченное здоровье. Разумом понятно, что старости и идущей следом за ней смерти не избежать. И эта перспектива даже необходима: она заставляет должным образом оценивать свою жизнь и расставлять приоритеты. Вера в то, что завтра всё наладится, неподлинна и опасна. Она замещает истинную веру: вместо того, чтобы готовить себя к встрече с Богом, человек уделяет повышенное внимание земному плану бытия, пытаясь бороться с тленом, свойственным падшей природе. Природа, тем не менее, берёт своё, и оказывается, что силы и время затрачены на то, что изначально было тщетным. Более правильная модель поведения - не равняться на мироощущение ушедшей молодости, а учиться жить в старости так, как подобает этому возрасту. Старость может помочь обрести непреходящие смыслы, но в ней можно и растерять ранее достигнутое, — если духовно расслабиться или полностью уйти в переживание того, как сложно теперь стало жить. Одряхление - это одно из имён энтропии, которая пронизывает весь наш мир. Мир тяготеет к смерти. Концепция "тепловой смерти" Вселенной является рабочей научной гипотезой. Христиане знают, что история мироздания закончится раньше, но тут важно, что богословская и научная оценки направления исторического процесса совпадают. Астрономы говорят об эволюции звёзд, которая не что иное, как их старение, приближающее ту или иную форму смерти. Умирание охватывает объекты микро- и макромира, сгустки мёртвой материи и биологические организмы. Нет никаких оснований считать, что социальные системы выпадают из общего правила. Современное нам общество также находится на пути к смерти, и, судя по многим признакам, мы уже переступили порог старости. Это утверждение также проблематично для восприятия, как и мысль о собственной старости. Нас долго приучали к тому, что общество должно прогрессировать. Каждое последующее его состояние должно быть лучше, чем предыдущее. Если же прогресс не наблюдается, значит что-то пошло не так. Допущены ошибки, которые надлежит исправить, и мы ещё увидим счастливое завтра. И ведь верно: по ходу истории многое изменилось к лучшему. Общество заметно гуманизировалось, смертность снизилась, продолжительность жизни возросла, вырос уровень образования, появились новые технологии и знания, труд стал менее тяжёлым, образовалось время для досуга, возникли новые, немыслимые ранее понятия, например, самореализация. Прогресс, казалось бы, очевиден. Но разве не менее очевидно взросление детей? Маленькое беспомощное существо становится сформировавшейся личностью, его способности возрастают, возможности увеличиваются. А потом зрелость сменяется старостью, и можно ли указать границу, переступив которую, мы оказываемся вовлечены в новый процесс? Пожалуй, нет. Всё выглядит так, что старение — это продолжение того же процесса взросления. На графике функции нет разрывов, просто экстремум остался позади, и теперь наши способности снижаются, а возможности сокращаются. Так же и с обществом. Полдень общественного развития остался у нас за спиной, и теперь мы наблюдаем, как удлиняются вечерние тени. Очень хочется перемен к лучшему, но в этом желании не больше рационального, чем в мечте старика снова почувствовать себя молодым. Подобно тому, как каждому человеку рано или поздно придётся привыкать к своей старости, нам надо подготовить себя к существованию в условиях нарастания социальных проблем. Вероятно, имеет смысл дать общий очерк текущего положения дел. Иногда попытка окинуть всё одним взглядом позволяет увидеть новые детали и лучше понять ситуацию. Постиндустриальное общество и финансовый капитализмГосподствующий сегодня экономический уклад обычно определяют как постиндустриальное общество. Предполагается следующая цепочка: сначала основным сектором экономики было сельское хозяйство (традиционное общество); затем происходит взрывной рост промышленности, и именно промышленное производство оказывается центром системы экономических отношений (индустриальное общество); и вот где-то в последней трети прошлого века мы видим, как в наиболее развитых странах промышленность потихоньку отступает на второй план, а на первый выходит сфера услуг. Преобладание сферы услуг в ВВП и совокупном предложении рабочих мест является ключевым признаком постиндустриального или, как его ещё называют, сервисного общества. Промышленная революция и последующая индустриализация исторически связаны с переходом от традиционного общества к капитализму. О характере этой связи можно спорить: то ли индустриальный рывок произошел лишь благодаря появлению капитала, заинтересованного в быстром получении крупной прибыли; то ли сам капитализм стал возможным в результате возникновения промышленных технологий, позволяющих производить товары в массовом масштабе и таким образом послуживших стимулом развития рынка. Но сам факт взаимосвязи капитализма и индустриализации несомненен. Возникает вопрос, а что стоит за переходом от индустриального общества к постиндустриальному? Суть капитализма сводится к извлечению прибыли. Для того, чтобы получить прибыль можно построить завод, начать выпуск продукции, продавать её в магазинах, и каждый проданный товар будет приносить собственнику предприятия возмещение затрат и некую превышающую их сумму, которая и есть прибыль. Но если тебя интересует только прибыль, строить завод вовсе необязательно. Организация производства — слишком долгое и затратное дело. Истинный капиталист стремится получить максимум прибыли на единицу времени. У него есть капитал, который может быть инвестирован, и капиталист рассматривает различные варианты инвестиций, выбирая из них наиболее эффективный. Деньги должны приносить деньги. Самую высокую степень прозрачности и управляемости этот процесс будет иметь, если капиталу не придётся менять своей формы (деньги так и останутся деньгами). При каждой смене формы (переходе денег в оборудование и материалы или в товар) возникают дополнительные риски; путь к прибыли становится более извилистым и тернистым. Поэтому естественное развитие капитализма состоит в том, что капиталы перетекают из длинных циклов, где получение прибыли достигается после долгой цепочки операций и смены форм, в более короткие. В идеале капиталист хотел бы получать прибыль, вообще не занимаясь преобразованием капитала, например, в виде денег на деньги или дохода в той или иной форме на ценные бумаги. Таков современный нам капитализм, который справедливо носит название финансового (сокращённо — финкап, "финансовый капитализм"). Переход от индустриального общества к сервисному, постиндустриальному, связан, таким образом, с превращением классического капитализма в финансовый. Услуги позволяют получать прибыль быстро и без серьёзных вложений. Классической услугой, сохраняющей популярность и сегодня, является торговля. Однако надо признать, что, с точки зрения финкапа, торговля — вовсе не идеальная услуга. Организатор торговли должен арендовать и обустроить торговые площади, закупить товар; всё это — затраты, которые придётся окупать, а если не удастся — можно остаться без прибыли и даже при убытках. Современная торговля пытается снизить риски: товар берётся на реализацию, а развитие интернет-торговли позволяет выставлять продукцию от производителей, которая, может быть, даже ещё не произведена; и пока нет оплаты, нет и расходов. И всё же наиболее "правильными" в модели финансового капитализма являются другие услуги — операции с информацией, нематериальными активами, консалтинг и собственно финансовые услуги. В наиболее продвинувшихся в сторону финансового капитализма странах их доля заметна и потихоньку растёт, хотя и не может стать преобладающей. Все эти услуги, по существу, практически не создают новой потребительской ценности; если их доля будет слишком большой, общество столкнётся с дефицитом того, без чего существование действительно невозможно. Для финансовых услуг 6-8% ВВП — это уже предел. Но значимость финансового сектора определяется не только его вкладом в ВВП. Базовыми категориями финансового капитализма являются инвестиции и заёмный капитал. В модели классического капитализма инвестиция означала участие в деле. Предприниматель входил в дело: он не просто вкладывал деньги, но и получал право участвовать в непосредственном управлении предприятием. Теперь это называется прямым инвестированием, наряду с которым есть и портфельное. Портфельного инвестора оперативное управление не интересует, его интересует только доход. Он покупает акции предприятия, получает по ним дивиденды, но и это необязательно, главное — он пытается продать акции по более дорогой цене, основной его выигрыш — это курсовая разница (разница между ценой продажи и ценой покупки). С точки зрения портфельного инвестора реальная жизнь предприятия — не более, чем информационный фон, создающий поводы для колебания курса ценной бумаги. Возникновение рынка акций стало первой ласточкой, предвестником новой экономической реальности, финансового капитализма. Сегодня любое более-менее крупное предприятие старается приобрести организационную форму акционерного общества и выпустить акции. Оно и понятно: полностью контролирует предприятие тот, кто владеет контрольным пакетом. Это означает, что ты можешь распространить на стороне акций почти на 50% от общей стоимости предприятия, то есть присоединить к управляемому тобой капиталу ещё 50%, и это не будет тебе стоить практически ничего (кроме необходимостью делиться частью будущей прибыли). В результате в экономике произошло удвоение сущностей. Каждое акционерное общество представлено в ней дважды: в виде материальных объектов — зданий, оборудования, материалов, готовой продукции, — каждый элемент из этого перечня имеет свою стоимость и свой рынок (он может быть продан или, наоборот, прикуплен к уже имеющимся); и в виде ценных бумаг, которые имеют свою отдельную стоимость и свой рынок. Капитал может оперировать и материальной составляющей, и акциями (виртуальной или, как говорили раньше, фиктивной составляющей). Реальная ценность одна, а в мире капитала она вырастает вдвое.

Используемые сегодня кредитные механизмы также приводят к умножению сущностей. Капитализм изменил философию кредита. Изначально предполагалось, что полученное взаймы следует возвращать ("долг платежом красен", — говорила пословица). Идеальное состояние для ведения дела — это когда ты полностью рассчитался с долгами и свободен в распоряжении прибылью. Однако любой рынок рано или поздно становится узким, начинается конкурентная борьба, в которой выигрывает тот, кто оперирует наибольшим капиталом. Чтобы задавить конкурентов, собственного капитала оказывается недостаточно. Преимущество получает тот, кто привлёк деньги со стороны. И если ты потом полностью вернёшь эти деньги, то снова станешь слабым; у тебя не хватит сил противостоять конкуренту, в распоряжении которого будет и собственный, и заёмный капитал. Поэтому сегодня никто не будет планировать выплату всех долгов. Вместо этого говорят об управлении долгом. Кредиты не даются бесплатно, по ним надо платить проценты, составляющие доход заимодавца. Необходимо следить, чтобы сумма процентов не была уж слишком большой, иначе у предприятия не останется оборотных средств для нормальной работы. Те кредиты, по которым подходит срок выплаты основной суммы, необходимо пролонгировать или возвращать, для чего часто берутся новые кредиты. Долги опасны: если что-то пойдёт не так, предприятие обанкротится. Но и бензобак может взорваться, однако он есть в каждой машине, и без него не поедешь. Современный бизнес "ездит" на долгах. Со стороны кредитора (в первую очередь, это банки) долги предприятий выглядят активом, который представляет самостоятельную ценность. Долги могут быть оформлены в виде ценных бумаг и проданы третьему лицу. Часто предприятия сами выпускают долговые ценные бумаги (облигации) и продают их всем желающим. Провести публичный заём в виде облигаций для предприятия интереснее, чем взять кредит, ведь по кредиту условия диктует банк, а условия обслуживания облигаций определяет эмитент (то есть выпустившая их компания). Таким образом, задолженность стала разновидностью товара, который имеет свой собственный рынок. Каков его размер? Например, в обрабатывающей промышленности (создающей основной массив материальных ценностей, которыми пользуется человечество) доля заёмного капитала перевалила за 30% и потихоньку растёт к 40. Закредитованность торговли ещё выше. Рост общей задолженности неизбежен и закономерен. Если типовым методом решения проблемы возврата долгов является перекредитование, то есть погашение старых кредитов с помощью новых, общая сумма долга должна расти, ведь это — не единственная цель получения кредита: кредиты берут и под новый бизнес, на котором ещё нет долгов. В современной практике задолженность считается нормальной, если сумма долгов превосходит прибыль, получаемую предприятием не более, чем в три раза. Иными словами, на рубль (или доллар — не важно) прибыли приходится три рубля (или доллара) долгов. Если же взять в расчёт время, получится, что на полное погашение задолженности потребуется три производственных цикла, или, поскольку обычно используется годовое исчисление прибыли, можно сказать, что на текущий момент экономика уже проела прибыль трёх будущих лет. Это — явно нездоровая ситуация, почему же она считается нормальной? Видимо, потому, что такая же пропорция существует и на макроэкономическом уровне. Общий объём акций, облигаций и кредитов составляет чуть больше 300% от мирового ВВП. Валовый внутренний продукт (ВВП) — это то, что экономика выработала за год. Таким образом, циркулирующие в мире фиктивные ценности в три раза превосходят то, что человечество ежегодно добавляет к своему благосостоянию. Создаётся иллюзия, что мы вчетверо богаче, чем это есть на самом деле (к единице реальных ценностей прибавляется три единицы фиктивного капитала). Впрочем, фиктивный капитал действительно плотно связан с богатством. Не создавая реальных ценностей, он участвует в их перераспределении. Грубо говоря, добавленный продукт делится на доли, из которых одна приходится на капитал, выраженный в валовом продукте, а три других уходят фиктивному капиталу. В реальности, конечно, пропорция всё же больше, чем 1:3, но факт перераспределения очевиден. Это находит своё отражение в системе мировых отношений. Страны с постиндустриальной экономикой, перестроенной в соответствии с принципами финансового капитализма, получают дополнительное преимущество просто потому, что имеют более высокую долю фиктивного капитала. Собственно говоря, это перераспределение в пользу постиндустриальных стран и составляет суть того, что раньше называлось неоимпериализмом. Классический империализм заключался в политической зависимости колоний, позволяющей метрополиям выкачивать из них ресурсы. Переход к финансовому капитализму сделал физическое (политическое, силовое) принуждение избыточным. Продукт перетекает в нужную сторону естественно, лишь в силу наличия фиктивного капитала у одной и отсутствие его у другой — в виде процентов по кредитам, скупки акций акционированных предприятий, получения дивидендов и купонных доходов по облигациям. Требуется лишь, чтобы аборигены не нарушали установленных правил игры. Однако со временем механизм неоколониализма начал давать сбои. Подобно тому, как колониальное присутствие привело к вывозу европейских технологий и постепенному распространению их по всему миру, так и включение неразвитых стран (которые политкорректно именуются развивающимися) в систему неоколониализма дало толчок к развитию в них сервисной экономики. По мере того, как в этих странах накапливаются признаки постиндустриального уклада, в них формируется собственный фиктивный капитал. Это уже привело к тому, что процесс перераспределения добавочного продукта в пользу бывших метрополий замедлился. Страны-выгодополучатели начинают терять былое качество жизни. Иллюзия, что можно быть вчетверо богаче, чем ты есть, потихоньку развеевается. И если для стран, некогда бывших донорами, улучшение их экономического положения практически незаметно, то ухудшение ситуации в странах-реципиентах уже бросается в глаза. Прежняя, многовековая организация мира подошла к концу. И всё же это - только вершина айсберга. Проблемы с прибыльностьюПерестройка распределения добавленного продукта — процесс болезненный, но не фатальный. Есть нечто другое, способное претендовать на роль причины крушения современного нам экономического уклада. Это — иссякание традиционных источников прибыли. Классическая модель предполагает, что основным источником прибыли является прибавочная стоимость, создаваемая трудом работников. В какой-то степени это действительно так, но если описание на этом и закончить, мы получим систему, стабильно воспроизводящую равновесие. Кризисы перепроизводства весьма неприятны, но с их помощью система сбрасывает напряжение, возвращаясь к сбалансированному положению. Не случайно их называют циклическими. Также не случайно то и дело возникают споры о том, каким считать очередной кризис — циклическим или системным. Призрак системного кризиса давно стал привычным атрибутом интерьера экономического дискурса. Дело в том, что мы интуитивно чувствуем, что капитализм вовсе не стремится к балансированию вокруг точки равновесия, наоборот, это — изначально, принципиально неравновесная система. Возникновение капитализма высвободило некую пружину, ранее находившуюся в сжатом состоянии. Начался какой-то процесс, развитие, постоянная смена состояний, а мы знаем, что если процесс имеет острое течение, то рано или поздно он должен чем-то закончиться. И мы подсознательно ждём конца. Движущей силой капитализма является стремление к максимальной прибыли. А наибольшая прибыль достигается на новых рынках, ёмкость которых пока ещё больше, чем товарное предложение. История капитализма — это постоянное создание новых рынков; в этом и состоит его агрессивность: он втягивает в систему рыночных отношений всё новые сущности, территории и массы людей. Но похоже, что мы приблизились к естественным пределам этой экспансии. Обнаружился очевидный дефицит новых рынков. Начало капиталистической эпохи было связано с разрушением традиционно уклада и натурального хозяйства. Модель производства для потребления везде, где можно, заменялась производством для продажи. Концентрация производительных сил несла очевидные выгоды, и стремление к массовому производству стало повсеместным. Возник запрос на новые технологии и технические решения. Наука перестала существовать как свободное творчество. Она вызвала интерес капитала, была подобрана им и вставлена в качестве звена в цепочку итераций для получения прибыли. Союз капитала и науки оказался продуктивным. Возникло множество принципиально новых товаров. Появление каждого такого товара влекло за собой образование нового рынка. Жизнь стремительно менялась. А поскольку изменения затронули и медицину, люди стали умирать меньше, а жить дольше. Население стало расти. И это опять-таки привело к увеличению ёмкости рынков: больше людей — больше потенциальных потребителей. Параллельно с увеличением количественных показателей капитализм проводил и качественную экспансию. Коммерция осваивала всё новые области человеческих отношений. То, что раньше люди делали в силу интереса, принадлежности к определённой социальной группе или традиции, превращалось в новые виды бизнеса со своим специфическим рынком. В настоящее время эти зоны роста предельно истощены. Продуктивность науки упала. Термин НТР (научно-техническая революция) практически вышел из употребления. Сегодня капитализм по отношению к научному развитию выступает, пожалуй, уже не как стимул, а в качестве сдерживающего фактора, заставляя ограничиваться теми направлениями, которые способны принести относительно быструю прибыль. Рост населения в странах с постиндустриальной экономикой предельно замедлился, а кое-где даже сменился депопуляцией. Если бы не миграционный приток, картина депопуляции была бы ещё более страшной. В странах, где постиндустриальная экономика ещё только складывается, рост населения пока продолжается. Но пиковые значения, ставшие возможными благодаря освоению достижений науки и техники, уже в прошлом. Достаточно уверенно мы подходим к точке перелома глобального тренда: недалёк тот момент, когда рост населения Земли сменится снижением. С точки зрения капитала качество уже утрачено: потребительский потенциал населения, которым прирастают развивающиеся страны, гораздо ниже, чем населения развитых стран. Тем временем традиционный уклад разрушен практически повсеместно. Натуральное хозяйство уходит в небытие даже в самых глухих уголках мира, заменяясь на рыночные отношения. Последним жирным куском, освоенным рынком, стали страны социализма. Привлекательной добычи больше не просматривается. Человеческие взаимоотношения также освоены капитализмом практически до донышка. Какие-то крошки ещё, возможно, подобрать можно, но серьёзных рынков тут уже не создашь. Откуда капиталисту брать прибыль? Норма прибыли сжалась как Шагреневая кожа. Без новых рынков норма прибыли не может превышать темпов роста ВВП (с учётом коэффициента инфляции). Такая доходность не выглядит привлекательной, особенно на фоне высокой конкуренции, которая свойственна давно освоенным рынкам. Войти и закрепиться на старом рынке очень сложно. В результате в современной экономике нарастает дефицит объектов для инвестирования. Деньги некуда вкладывать. Нет проектов, способных уверенно принести хорошую и быструю прибыль. Чтобы инфляция не размывала капитал, временно выведенный из обращения, его обычно вкладывают в ценные бумаги. Специфика нашего времени состоит в том, что свободных денег столько, что их стерилизация в ценных бумагах привела чрезмерному росту всех этих финансовых инструментов. Мы наблюдаем перепроизводство фиктивных форм капитала. На рынке ценных бумаг надулся огромный пузырь, вот-вот готовый лопнуть. Сегодня даже те ценные бумаги, которые всегда считались надёжными, выглядят сомнительно. И в них перестают вкладываться. Всё большая часть капитала остаётся в виде остатков денежных средств на банковском счёте.

Обеднение и поляризация обществаПарадоксальная ситуация: с одной стороны, денег много, даже слишком; с другой стороны, получить инвестирование становится всё сложнее, поскольку сроки окупаемости увеличиваются, доходы на вложенный капитал продолжают падать, а вероятность невозврата вложенных средств растёт. Меняется пропорция: доля капитала, находящаяся внутри инвестиционного цикла, уменьшается, капитал перетекает из обращения в свободные, несвязанные формы. Это означает, что через руки тех, кто встроен цепочку обращения капитала, проходит всё меньшая часть общей суммы. Иными словами, эти люди беднеют. Беднеет весь сектор производства, все, кто занят производством материальных ценностей. Предприниматели в борьбе за долю рынка привлекают сторонний капитал, накапливают долги и рано или поздно теряют контроль над собственным предприятием. Оно становится частью одной из глобальных финансовых империй. Беднеют вообще все, кто работает по найму. Подлинная стоимость современных денег определяется массивом ценностей, противостоящим общему денежному выражению (грубо говоря, сумме итогов всех существующих балансов). Если в результате финансовых операций собственники капитала увеличили свои балансы в большей степени, чем увеличился массив ценностей, то стоимость денежной единицы снижается. Владельцы капитала выигрывают (становятся богаче), все остальные проигрывают. Сегодня, благодаря активному перетоку капитала из связанной формы в свободную, этот процесс предельно заострился. Деньги оседают на счетах собственников капитала, в распоряжении остальных оказывается всё меньшая их доля, а значит, что через них может пройти всё меньшая часть совокупной массы ценностей. Усиливается социальная поляризация. Воронка бедности затягивает даже предпринимателей. Мелкие капиталисты не успевают накапливать капитал. Низкая норма прибыли и долгий инвестиционный цикл не позволяют им быстро расти, тогда как крупные финансовые операции дают возможность финансовым воротилам увеличивать свои активы практически мгновенно. С каждой такой операцией, прибавляющей фиктивный капитал, на единицу активов приходится всё меньше ценностей, и эта убыль не покрывается прибылью, которую может принести мелкий бизнес. В итоге мелкий капиталист беднеет, а не богатеет. Ранее мелкий предприниматель мог подняться за счёт более высокой нормы прибыли на новом рынке. К этому сводится классическая идеология стартапа: найди свою идею, создай бизнес-модель, освой новую нишу — и будешь успешным. Эта идеология ещё озвучивается, но работает с каждым годом всё хуже. Мелкий бизнес обречён. Уже сегодня он существует, скорее, за счёт специальных, оранжерейных условий, которые ему создаёт государство. Сам по себе он нежизнеспособен. Обречён и стремительно исчезает "средний класс". Основу среднего класса составляли высокооплачиваемые сотрудники, работающие по найму. Управляя связанным капиталом, обеспечивая его переход из одной формы в другую, они могли претендовать на значительную долю добавленного продукта. Как правило, их доход был завязан на прибыль — в виде премий при выполнении плана по прибыли, а чуть раньше - и в более откровенной форме процентов от прибыли. Прибыли было много, и часть её было не жалко потратить на мотивацию сотрудников, тем более, что эффективность бизнеса во многом зависела от их усилий. Сегодня ситуация другая. Допустим, что сотрудник выкладывается по-прежнему. Его увлеченность делу приносит дополнительных 10% от прибыли. Но если при рентабельности 100% его вклад составлял 10 единиц на 100 единиц себестоимости, то при рентабельности 5% он составит всего полединицы. Эффективность затрат на мотивацию снижается. Но на самом деле снижается и мотивированность сотрудника. Если сотрудник на проценте от прибыли, то те же 5% при падении нормы прибыли будут означать гораздо меньшую сумму. Нет стимула «сгорать» на работе. Иметь высокооплачиваемых сотрудников становится невыгодно. Количество позиций с высокой оплатой труда сокращается. Персоналу не будут доплачивать за ожидание прорывных результатов, потому как вероятность подобного успеха уже невелика и продолжает снижаться. Следовательно, процесс уменьшения количества людей с высоким уровнем достатка продолжится. Порог отсечения, выше которого находятся богатеющие, а ниже — беднеющие, стремительно поднимается. С каждым годом возможность богатеть сохраняет всё меньшее число людей, которые должны обладать всё большим капиталом. Может показаться, что мир катится к противопоставлению очень узкого круга богатых прозябающему в нищете прочему человечеству. Это действительно так выглядит, но подобное описание не вскрывает сути происходящего. Айсбергу пора перевернуться. Откат к точке равновесияРанее у нас на поверхности были финансовые пузыри, перекредитованность предприятий, доминирование услуг над сферой материального производства. Всё это бросается в глаза, но центр тяжести проблем лежал ниже. Капитализм утратил привычные для себя способы увеличения нормы прибыли; его экспансия сходит на нет. То, что было, подошло к концу, и сегодня мы стоим на пороге новой эпохи. Идущие преобразования нам кажутся патологическими. Наши доходы падают, качество жизни снижается. Это — прямое следствие истощения источников прибыли и лежит на виду. Но если попытаться выявить ключевую причину происходящего, нам опять придётся поднырнуть под горизонт очевидности. И что же мы там обнаружим? Капитализм поддерживал своё отклонение от равновесного состояния за счёт экспансии. Но эта энергия иссякла, и мы наблюдаем возвращение к точке равновесия. Качество нашей жизни, как было сказано выше, обеспечивалось доходами трёх будущих лет, то есть, грубо говоря, мы жили в три раза лучше, чем должны. Теперь мы теряем это украденное у будущего качество. Нам станет хуже, но на самом деле система лишь стремится к более здоровому состоянию. Мы привычно интерпретируем происходящее как злую волю богачей, грабящих простой народ. Есть ли такая злая воля? Без сомнения, бизнесмены — весьма волевые люди. Бизнес любит целеустремлённость, а сантиментов не терпит. Иными словами, человечность плохо совмещается с бизнесом, поэтому действия людей, живущих по его законам, часто оказываются негуманными. Но не потому, что их цель — как следует нас прищучить. Просто они идут к своей цели сквозь нас. Волк ловит зайцев не потому, что их ненавидит. Он просто занимает свою нишу в экосистеме. И вероятность того, что он поймает слабого и больного зайца, выше опять-таки не потому, что волк испытывает какие-то особенно злые чувства к слабым, а потому, что поймать слабого легче. Биолог смотрит на это со стороны и делает вывод, что волк — санитар леса. В экологической системе он объективно выполняет соответствующую функцию. Человек отличается от волка тем, что имеет свободную волю. Зверь таков, каким рождается; человек способен изменить свою жизнь и не быть волком. Но объективно в человеческой "экологической" системе есть свои ниши. И они не остаются пустыми; кто-то их занимает. Таковы личный выбор и, возможно, личная трагедия этих людей. Как сказано: "надобно прийти соблазнам, но горе тому человеку, через которого соблазн приходит" (Мф 18:7). Человек самостоятельно делает себя носителем функции, но он эту функцию не создаёт, — она существует потому, что таково нынешнее состояние общества. Современные нам финансовые воротилы аккумулируют в своих руках всё большие средства, обеспечивая переток капитала из материального производства в денежную и фиктивные формы. Они делают это сознательно и целенаправленно, но поступают так, а не иначе, потому, что приняли законы бизнеса и действуют в соответствии с ними. Объективно они — лишь инструмент, с помощью которого происходит то, что должно происходить. Брать взаймы у будущего больше невозможно, настало время возвращать долги. Избыточные стоимости больше не могут обмениваться на ценности, поэтому они перетекают туда, где, продолжая номинально существовать, теряют способность оказывать влияние на обращение ценностей. Капитал паркуется на счетах и в виде ценных бумаг, которые, вроде бы, принадлежат узкому кругу лиц, делая их баснословно богатыми, но ирония момента состоит в том, что вернуть капитал обратно, заставить его работать на пользу дела невозможно. Это — стерилизованные суммы, выдавленные объективным процессом в некий параллельный мир, потому что в реальной экономике им больше нет места. Конечно, какую-то часть этих денег богачи тратят на личное потребление. Они могут позволить себе несравнимо больше, чем средний человек. Но совокупное личное потребление супербогатых в глобальном масштабе практически незаметно, от мирового ВВП оно составляет ничтожную долю. Нам кажется, что есть кубышка с богатством, припрятанная алчными и жадными людьми. Надо лишь забрать её в общее пользование и правильно распорядиться. Но проблема — вовсе не в распределении. Национализировав миллионные (и миллиардные) состояния, можно лишить их нынешних хозяев роскошной жизни, текущего сверхпотребления (это лежит на поверхности), но какого-то макроэкономического эффекта это не даст. Чаемая цель — освоить суммы, проходящие сегодня как частный капитал. Их хотелось бы инвестировать, сделать залогом роста или даже экономического рывка. Но на самом деле их нельзя даже проесть, то есть конвертировать в продукцию для конечного потребления, потому как в мире не производится столько продукции. Единственное, что можно сделать — это обнулить счета, списать весь запаркованный капитал. Что стало бы признанием реального положения дел. Но это бы означало и более острую форму кризиса. Сегодня мы спускаемся по пологой кривой, а не срываемся вниз с уступа. Избыточная стоимость покидает нас постепенно, позволяя адаптироваться к новому, более низкому уровню финансовых возможностей. Оборотная сторона естественности этого процесса — его затянутость. До точки равновесия ещё далеко, наш быт ещё в значительной степени строится на том, что получено в счёт будущих платежей. А значит, в обозримом будущем уровень нашей жизни продолжит падать. О выходе из паденияСамое правильное — готовиться к более тяжёлым условиям жизни. Мы же вместо этого не перестаём ждать, что станет лучше. Оснований же для подобного оптимизма нет. Описанные выше процессы затрагивают и Россию. Мы не входим в клуб развитых стран, поэтому нашему уровню жизни не придётся снижаться в три раза. Но всё же наша экономика — одна из крупнейших в мире, при этом она относится к постиндустриальному типу, следовательно, мы получали свои бонусы в рамках глобального перераспределения. Стало быть, уж раза в два (по отношению, скажем, к 2007 году) качеству нашей жизни придётся упасть. Механизмов, позволяющих избежать этого падения, не просматривается. Скорее всего, таковых просто не существует. При резких движениях, меняющих правила игры, таких, как самоизоляция, национализация, введение диктатуры, избыточная стоимость утратится сразу. Страну ждёт экономический шок. А что будет потом? Этот вопрос, вроде бы, вполне естественный — "что будет потом?" — проистекает из того же ожидания перемен к лучшему. Предполагается, что если нечто плохое заканчивается, то за ним должно последовать нечто лучшее. Такое порою случается, но можно ли считать это общим правилом, которое срабатывает всегда? Вряд ли. Однако вопрос, к которому мы перешли, — вовсе не первый в логической цепочке. Перед ним есть ещё один, который оказался пропущен, поскольку мы имплицитно (подсознательно) уже ответили на него так, как нам хочется. Вот этот вопрос: а будет ли что-нибудь потом? Деградация финансового капитализма может продолжаться долго, очень и очень долго и, может быть, этого процесса хватит до конца времени, отведённого нам на земное существование. Избыточный капитал может бесконечно обращаться в своём параллельном финансовом мире, а реальная экономика — продолжать отдавать его по крупице, всё приближаясь к очищенному состоянию, но так и не достигая его. Конечно, возможны социально-экономические эксперименты, приводящие к возникновению локальных зон, в которых финансовый капитализм удастся устранить. Однако подобные зоны будут восприниматься как потенциальная добыча, тем более привлекательная, чем сильнее разовьётся альтернативная экономика. Подключение такой зоны к миру финкапа даст резкий рост нормы прибыли за счёт освоение нового рынка, а потому финкап будет стремиться к этому всеми способами. Какое-то время, возможно, этому давлению удастся противостоять, но в более длительной перспективе прорыв неизбежен. Не стоит забывать, что логика, в которой существуют агенты финансового капитализма, задаёт естественную экономическую систему, существующую независимо от принимаемых управленческих решений, а жизнеспособность локальных альтернатив определяется лишь качеством управления. Гарантировать, что качество управления всегда будет на высоте, нельзя. Итак, истинная альтернатива финансовому капитализму должна носить глобальный характер. Более того, повсеместное распространение нового уклада не может стать следствием экспансии, насаждения силой. Новое победит, если только прорастёт естественным порядком, — как трава, которую выпалывают, топчут, а она всё равно тянется к солнцу, кроша бетон и взламывая старый асфальт. Между тем, признаков складывающихся новых экономических отношений не просматривается. Существует множество умозрительных схем иного экономического порядка, но ни одна из них не основана на реальных тенденциях. Наиболее жизнеспособными по-прежнему выглядят те системы, которые включают в себя свободный рынок и сопутствующий ему инструментарий, неизбежно приводящий к утверждению капитализма в форме финкапа. И это не смотря на то, что финкап находится в перманентном кризисе, а точнее говоря, гниёт заживо. Описание современной нам социо-экономической реальности включает множество знаков разложения и приближающегося конца, но в нём отсутствуют предвестники перерождения к новой жизни. Смерть финкапа хотя и может быть ещё порядком отсрочена, уже кажется неизбежной. Но заглянуть "на ту сторону" с помощью существующих прогностических, эвристических и футурологических приёмов не получается. Может, конечно, мы ещё слишком далеки от критической точки, и по мере приближения к финалу ясности прибавится. Может быть, дело в том, что нет подходящей теории, и, когда её удастся разработать, всё прояснится. Но может быть и так, что причина немощи нашего предвидения более фундаментальна. Мы настолько привержены тому миру, что умирает на наших глазах, что подсознательно отвергаем другие возможные сценарии. Смерть финансового капитализма может быть не просто сменой эпохи в жизни социума, а, например, гибелью цивилизации. Или даже концом истории. Готовы ли мы к этому? Мы надеемся пережить финкап, подобно тому, как смертельно больной человек несмотря ни на что надеется выздороветь и ещё вволю пожить. Мы ищем врача, который излечит этот мир, потому как отождествили себя с миром и нам больно оттого, что свет в его глазах меркнет. Однако подобно тому, как признание близкого конца собственной жизни позволяет подготовиться к уходу и принять смерть не как катастрофу, а — вслед за апостолом Павлом — числить её в разряде приобретений, так и признав близость конца социальной истории, мы получаем верные координаты для оценки нашего участия в социально-экономической жизни. Усвоив мысль, что лучше уже не будет, мы избавляемся от ложных надежд, а перестав себя обманывать, проще разобраться в мотивации собственных поступков, отделяя должное от недолжного, правильное от греха. | |||

Наверх | |||

Культуролог в ЖЖ

Культуролог в ЖЖ  Культуролог в ВК

Культуролог в ВК Дружественные ресурсы

Дружественные ресурсы